作者:Tom Mitchelhill,CoinTelegraph;编译:陶朱,金色财经

机构权益投资公司 Attestant 的高管表示,大盘并未反映出以太坊的真实价值,可以通过完善的信息传递来解决这一问题,以吸引华尔街投资者抢购现货以太坊交易所交易基金 (ETF)。

Attestant 的首席商务官 Steve Berryman 和战略顾问 Tim Lowe 指出,他们仍然看好以太坊。

但是,他们已将目光投向了几个关键的发展,包括更好的营销、多样化和代币经济学,这些可能会在更长时间内激发人们对该资产的新的兴趣。

然而,Lowe 认为,通过完善的营销和更统一的价值主张,以太坊可以轻松赢得部分关注,这将使其自然而然地从选择随着时间的推移而多元化投资该资产的机构投资者那里获得价值。

“我认为以太坊的首要、简单的催化剂就是多元化。在传统金融领域,几乎每个人都希望拥有更多元化的投资组合,”Lowe 表示。“我们知道数字资产正在成为传统投资者可投资的资产类别,因此很容易说,好吧,我们应该多元化。”

“如何实现多元化?下一步是进入 ETH。”

但只有让以太坊更简单,让非加密货币原生者也能理解,才能实现多元化。

“它是一个应用商店吗?它是基于区块链的互联网,还是‘数字石油’?”Lowe 问道。

“目前,以太坊只会引起感兴趣的人的关注——许多购买比特币 ETF 的人只是在寻找一种表现非常好的数字资产,”Lowe 补充道。

“但最终,我们将看到更精致的信息,ETH 将渗透到更广泛的意识中,”他说。

自 7 月推出以来,美国以太坊 ETF 的表现一直低于市场预期。

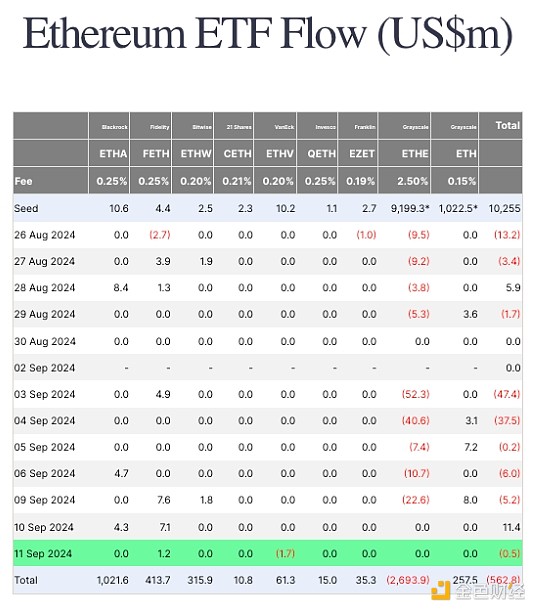

自推出以来,这九只以太坊 ETF 共计净流出 5.64 亿美元,9 月 10 日,它们打破了连续八个交易日没有净流入的记录。

与比特币 ETF 相比,以太坊 ETF 的发行量较少。资料来源:FarSide

质押将带来巨大胜利

Berryman 表示,质押是以太坊长期发展的另一个主要卖点,这将使以太坊 ETF 投资者通过基金持有 ETH 每年获得约 4% 的收益。

包括贝莱德、富达和富兰克林邓普顿在内的几家基金经理试图获得监管部门的批准,将质押纳入其 ETF,但遭到了美国证券交易委员会的拒绝。

Berryman 表示,排除质押是基金当时必须做出的牺牲,但他补充说,如果以太坊未来引入质押,那将是一个理想的情况。

“在某个时候引入质押是很有意义的。如果你要持有以太坊,那为什么不也把它质押呢?”

除了担心质押可能受到美国证券法的监管外,Berryman 表示,对于希望提供质押服务的 ETF 发行人来说,最大的挑战之一是流动性问题,尤其是在短期内。

质押的 ETH 可能需要几天时间才能提取——这对需要根据要求快速赎回标的资产股份的发行人来说是一个问题。

以太坊比比特币“更难”

Lowe 补充道,即使质押永远不是一种选择,以太坊本身的发行计划也足以成为投资 ETH 的理由。

尽管许多人认为比特币是一种比以太坊“更难”的资产,因为比特币的供应上限为 2100 万 BTC,但 Lowe 表示,对于被稀缺性吸引的投资者来说,以太坊实际上拥有更优越的经济模式。

“当你用 ETH 支付 gas 费时,你实际上是把它从流通中拿走了,而比特币没有,”他说。

“它不会被卖给矿工。它会被销毁,从而减少流通供应。”

Lowe 表示,比特币每四年区块奖励减半一次,从长远来看会带来重大的可持续性问题,而以太坊的发展模式可以避免这种情况。

“从纯数字来看,每年发行的以太坊比比特币少,”Lowe 表示,从长远来看,这对价值驱动型投资者来说是一个更具吸引力的前景。

-

本文来源:印摩罗天下载网